Sulle criptovalute Italia tra i Paesi più severi al mondo

Regole fiscali rigide sui ricavi da moneta virtuale

Negli ultimi anni abbiamo assistito a una crescita esponenziale sia dell'interesse che degli investimenti in asset digitali e criptovalute. I ricavi da moneta virtuale però sono sottoposti a regole fiscali che cambiano a seconda del Paese. Quelli più morbidi? El Salvador e la Bielorussia. Quelli più severi? Italia, Francia e Finlandia.

Lo spiega un’indagine redatta da Sape Cons Ltd, studio legale con sede a Londra, e formato da due professionisti italiani, Oreste Maria Petrillo e Fabio Santoro, avvocati esperti di criptovalute: “Chi investe - spiega Petrillo - non conosce, quasi mai, le leggi in materia, rischiando di violare norme che possono poi portare a gravi conseguenze. Pochi sanno, ad esempio, che, nel nostro Paese, diverse pronunce dell’Agenzia delle Entrate e varie sentenze di giurisdizionali hanno, di fatto, sottoposto i ricavi da moneta virtuale alle regole fiscali generali contenute nel Testo Unico delle Imposte sui Redditi (il TUIR) e nel Decreto sull’istituzione e disciplina dell’Iva”.

Questo, per tradurla in altri termini, significa che le plusvalenze vengono tassate separatamente, mentre per Ires, Irap e Irpef vengono applicati gli scaglioni previsti per legge: “In particolare - dice Fabio Santoro - sono assoggettate all'Imposta sul reddito delle persone fisiche i ricavi realizzati sulla vendita di valuta estera rivenienti da depositi e conti correnti a condizione che, nel periodo d'imposta in cui la vendita avviene, il saldo di tali conti ecceda Euro 51.645,69 per almeno sette giorni lavorativi consecutivi. Non conoscere le regole è pericoloso perché si rischia di evadere le tasse senza neanche saperlo”.

Da qui l’idea di studiare a fondo le legislazioni di quasi 50 Paesi e di avviare un corso online (Cripto Ca$h) con affiancamento consulenziale, per aggiornare operatori e investitori del mondo cripto, professionisti del settore e non, sull’intricata materia: “Ne è nata così - spiega Oreste Maria Petrillo - una classifica sulle Nazioni che sono più, diciamo così, permissive e su quelle che invece hanno serrato i ranghi dal punto di vista fiscale. Al primo posto, c’è senza dubbio El Salvador, dove il Bitcoin, che ha un ruolo primario tra le criptovalute, è assunto al rango di moneta legale. Con i Bitcoin, si può così pagare le tasse, fare acquisti di qualsiasi tipo e soddisfare qualsiasi tipo di obbligazione (amministrativa e privata). Qui, la Capital gain tax, se si verificano determinate condizioni, è tassata al 10%”.

La Bielorussia è andata oltre, avendo adottato, caso raro, una normativa specifica sui cripto-asset. Un Decreto del Presidente Bielorusso, quindi una norma primaria, ha così legalizzato la moneta virtuale: “Il Decreto - afferma l’avvocato Santoro - ha sancito la creazione di un perimetro territoriale all'interno dello Stato il cui scopo è quello di incentivare e coltivare la tecnologia digitale. Questa zona, in tutto e per tutto simile alla Silicon Valley americana, gode, per le aziende e gli individui che vi risiedono stabilmente, un trattamento fiscale preferenziale. Le compagnie pagano solo 1% del reddito come tassa di residenza”.

Di tutt’altro segno, invece, la legislazione finlandese, dove i cripto-asset sono, al contrario, considerati delle proprietà e perciò soggette alle regole fiscali relative alla Capital gain quando vengono alienate. Questo significa che viene applicata, come per tutti i redditi da capitale, un'aliquota secca del 30% (fino a 30.000 euro) o del 34% (oltre 30.000 euro). “Discorso ancora diverso - spiegano dallo studio legale Sape Cons Ltd - quanto avviene in Francia. Qui, sulla scorta di una sentenza del tribunale commerciale del 2020, le criptovalute sono generalmente considerate come una rappresentazione digitale di valore la cui tassazione si basa differentemente sulla distinzione che passa tra business e non business. La Income tax, l’imposta sul reddito, è a scaglioni e può arrivare anche al 45%, mentre la Capital gain tax è secca 30%. Dal primo gennaio di quest’anno, infine, la Corporation tax, la tassa sulle società, è stata fissata al 25%”.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

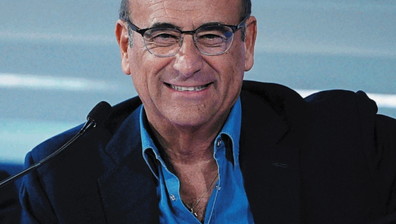

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto