di Camilla Conti Una «espiral suicida», titolava a maggio il quotidiano spagnolo Expansion riferendosi alla nazionalizzazione di Bankia, il gruppo bancario controllato dal Banco Financiero de Ahorros (BFA) e ora pubblico al 100 per cento.

Ilsuo saldo è infatti negativo, -13 miliardi e 635 milioni di euro, come si legge nei dati presentati dalla banche indipendenti - HSBC, Credit Agricole e Rotschild - incaricate di valutarne il bilancio prima della nazionalizzazione. La valutazione presentata – che ha provocato le dimissioni in blocco dell'attuale consiglio di amministrazione - si riferisce al periodo anteriore all'immissione di capitale pubblico (4 miliardi in bond contingenti convertibili e 19 miliardi richiesti dal nuovo presidente). Lo Stato, unico azionista di BFA grazie alla nazionalizzazione voluta dall'attuale Governo, controllerà ora attraverso il Fondo per la Ristrutturazione Ordinata delle Banche (FROB) il 100% del BFA, quindi il 45% di Bankia. Tagliando fuori dal capitale le 7 Casse che si erano unite per dare vita all'ente. Questo l'epilogo. Ma da dove è partita la spirale? Nella primavera del 2010 nasce «un nuovo modello bancario» che è il risultato della fusione di sette casse di risparmio sotto l'influenza del Partido Popular: a Caja Madrid e Bancaja, potenti espressioni della capitale e della regione di Valencia, si sommano Caja Canarias, Rioja, Avila, Segovia e Laietana. Insieme, nonostante le fragilità già emerse a causa dell'esposizione sul mattone, creano la quarta banca del Paese per attivo, dietro solo ai colossi Bbva e Santander. Un gruppo da 11,5 milioni di clienti, 4mila agenzie e una quota di mercato superiore al 10% ma con in pancia anche 32 miliardi di crediti tossici, forse di più. I tecnici del Banco de Espana, incaricati di seguirne la nascita, sono però perplessi: «Sette problemi non fanno una soluzione, fanno un problema molto più grande». La storia di Bankia è anche quella di una delle quotazioni in Borsa più bizzarre di tutti i tempi. Il 20 luglio 2011 debutta sul listino di Madrid per piazzare sul mercato cinque miliardi di euro di quote di minoranza. E soprattutto per dimostrare che il Regno è in grado di affrontare e superare il problema delle banche con gli strumenti del mercato. La squadra che accompagna Bankia verso la Bolsa e che accetta di garantire la sottoscrizione di azioni è di prim'ordine: Bank of America-Merrill Lynch, Deutsche Bank, JP Morgan, Ubs, Barclays, Bnp Paribas. L'advisor principale è Lazard e fra le banche incaricate di raccogliere gli ordini, figurano anche le italiane Unicredit e Mediobanca. Ma dal roadshow fra i grandi investitori internazionali la cordata dei banchieri torna con il cappello in mano praticamente vuoto. I vertici di Bankia sono quindi costretti a bussare alla porta, e alle tasche, dei piccoli risparmiatori spagnoli e degli stessi impiegati dell'istituto. A ogni direttore di filiale del gruppo viene ingiunto di trovare un alto numero di sottoscrittori fra i propri clienti, i familiari, le fidanzate e gli amici. Senza però spiegare bene che i mutui non sono stimati a bilancio al loro (minimo) valore reale e certe operazioni immobiliari sono presentate come prestiti a imprese per farle sembrare meno sospette. Alla fine dai piccoli depositanti vengono raccolti 3,09 miliardi di euro (solo il 4% dall'estero). E all'ultimo momento le banche curatrici tagliano il valore d'esordio del titolo da 4,5-5 euro a 3,75, perché i dubbi sono diffusi. Undici mesi dopo, non solo la banca – nata già fallita - è crollata in Borsa del 72% ma ha anche bisogno di un salvataggio da 19 miliardi dall'Europa. La cordata di banche che dovevano traghettare l'Ipo incassa comunque un lauto guadagno: 145,9 milioni di euro per aver venduto le azioni al ceto medio spagnolo. Ma la vera beffa dei poveri risparmiatori spagnoli che hanno scommesso parte del portafoglio su Bankia è un'altra. Destinata a mandarli letteralmente nel pallone. Il Real Madrid e il Barcellona sono le società di calcio spagnole più indebitate, 660 milioni uno, 548 il secondo, ma paradossalmente le più solventi grazie a fatturati in crescita e a entrate appena inferiori al debito. Diverso il caso del Valencia che ha un debito da 380 milioni e entrate per soli 120. Ma sia il fallimentare Valencia sia il galattico Real sono clienti di Bankia. Nel 2009 Florentino Peres, patron del club madrilista, ottenne 76,5 milioni da Caja Madrid per comprare Cristiano Ronaldo dal Manchester United e Kaka dal Milan (90 e 67 milioni). A un ottimo il tasso d'interesse: 1,5 più dell'Euribor. Nella stessa estate il Valencia evitò il fallimento grazie a un maxi prestito di Bancaja. Entrambe le banche vennero poi fuse in Bankia per salvarle dall'esplosione della bolla immobiliare. Ma siccome non c'è due senza tre, ecco l'ultima beffa. Dopo essere stato nazionalizzato, il gruppo spagnolo si è affidato all'Uomo Ragno per evitare file di correntisti agli sportelli per il ritiro in massa dei depositi. Chi rimpingua il proprio conto di almeno 300 euro in un mese avrà infatti diritto a un regalo: un telo da mare di Spiderman (mentre bastano, poche centinaia di euro di deposito per partecipare all'estrazione di un viaggio a New York). La spirale suicida è diventata una ragnatela.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

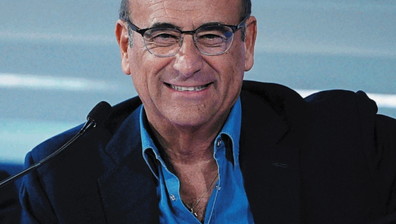

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto