SARÀ fissato per il 2 settembre il cda di Unipol che dovrà decidere il lancio dell'opa sulla maggioranza del capitale di Bnl.

Intanto la prossima scadenza della partita su Via Veneto è il 17 settembre, giorno in cui Consorte presenterà la sua offerta alla Consob. Poi sarà la volta dell'Isvap. A Via Nazionale, invece, il prospetto è stato portato il 4 agosto scorso. La Consob ha tempo quindici giorni per dare il parere sull'offerta, Isvap e Banca d'Italia hanno invece da uno a tre mesi di tempo per decidere. Una volta concluso il capitolo autorizzazioni, Consorte dovrà anche preparare tutti i mezzi patrimoniali necessari per affrontare l'opa. Il 29 agosto si terrà l'assemblea straordinaria della compagnia bolognese in vista del cda del 2 settembre. Finora Unipol, spiegano fonti finanziarie, ha annunciato «indicativamente» di avere in programma un aumento di capitale da 2,6 miliardi, di avere due miliardi di euro in mezzi propri liberabili e di avere in programma un prestito obbligazionario da 1,4 miliardi. L'offerta avrà a oggetto 1,83 miliardi di azioni ordinarie di Bnl, quota che corrisponde al 59,31% dell'istituto guidato da Luigi Abete. Il corrispettivo che Unipol darà in denaro e di circa 2,7 euro per azione per un esborso che si aggira sui 4,5 miliardi.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

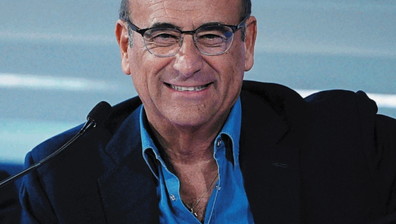

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto