Risiko del credito, Mps privatizzata è inevitabile

La privatizzazione resta l’inevitabile conclusione della parabola Mps dopo lo stop all’acquisizione da parte di Unicredit. Un punto di arrivo che prevede l’uscita del Tesoro dal capitale e su cui è in corso una trattativa con Bruxelles per arrivare a una proroga al termine del 31 dicembre e che dovrà passare attraverso un nuovo piano che preveda anche una inevitabile ricapitalizzazione da parte dello Stato italiano.

A delineare lo scenario sulle prospettive della banca toscana è stato in Parlamento il direttore generale del Tesoro Alessandro Rivera che ha ribadito i caposaldi lungo cui si muoverà il governo. Rivera ha confermato che il Mef «ha avviato con la Commissione Europea una interlocuzione necessaria a ottenere una proroga adeguata ma non quantificabile in termini di durata» per quanto riguarda l’uscita dal capitale della banca e ha tagliato corto sull’epilogo: «La privatizzazione resta comunque traguardo necessario». In questo quadro «ora si renderà necessario procedere a un nuovo piano che si sviluppi attraverso un rafforzamento della struttura patrimoniale della banca in modo da convincere il mercato». E le misure «dovranno essere concordate dal governo con la commissione Ue, con il supporto della banca».

Nessuna possibilità quindi di trasformare Mps in un nuovo soggetto a capitale pubblico o nel crocevia di un «terzo polo». «Siamo in Mps solo in funzione di un aiuto di Stato, siamo vincolati ad uscire e non è ipotizzabile una presenza sine die dello Stato nel capitale Mps» ha precisato Rivera, che ha definito «probabile» un aumento di capitale anche se è prematuro indicarne la consistenza. Il Mef è comunque pronto a «fare la sua parte, ma è fondamentale che il piano sia attrattivo in particolare per il mercato e gli investitori». L’ipotesi di una nazionalizzazione viene quindi giudicata improponibile e anche i principali sindacati di settore come la Fabi guardano a questa prospettiva con la massima cautela anche se non la escludono. Dice il segretario generale della Fabi Lando Maria Sileoni: «Per noi va bene la nazionalizzazione ma comunque ci vuole subito un aumento di capitale che oscilla attorno ai 3,5 miliardi di euro». E le prospettive dopo lo stop delle trattative con Unicredit non sono rassicuranti per Sileoni. «Il ministro Franco e il premier Draghi hanno chiesto una proroga all’Unione europea per lasciare lo Stato come azionista di Montepaschi e sicuramente verrà concessa, nel frattempo i giochi, in qualche anno, si dovranno riaprire. Ma c’è un problema: le condizioni che porrà adesso la Bce potrebbero essere molto più dolorose per le lavoratrici e per i lavoratori, perché il nuovo piano industriale che dovrà essere messo a punto potrebbe essere molto più pesante sul versante del taglio dei costi».

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

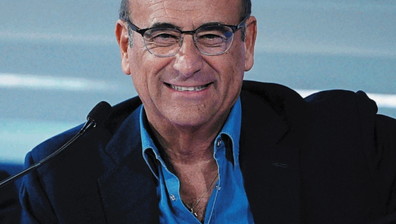

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto