Il Btp a 15 anni fa il boom Raccolti 11 mld Tasso al 4,75%

Locomunica il ministero dell'Economia, sottolineando che il titolo è stato assegnato ad asset manager e fondi d'investimento per circa il 35% dell'emissione, mentre le banche si sono aggiudicate oltre il 26% dell'ammontare complessivo. Quasi il 30% e' stato collocato presso investitori con un orizzonte di investimento di lungo periodo (fondi pensione e assicurazioni circa il 19%, banche centrali/istituzioni governative il 10%), mentre la quota sottoscritta da hedge fund è stata pari all'8%. Il collocamento del titolo ha visto un'elevata partecipazione di investitori italiani, che si sono aggiudicati poco meno del 40% dell'emissione. Molto rilevante è stata anche la quota sottoscritta da investitori residenti in Gran Bretagna (29%). Il resto dell'emissione è stata collocata in larga parte in Europa, in particolare in Germania (quasi il 9%), in Francia (8%), nei paesi scandinavi ed in Benelux (5%). Significativa la partecipazione di investitori statunitensi che si sono aggiudicati oltre il 6% dell'emissione a fronte di una richiesta pari quasi all'11% della domanda totale. Da notare come circa l'1% dell'emissione sia stata assegnata ad investitori residenti nel Medio Oriente. Il collocamento è stato effettuato tramite la costituzione di un sindacato composto da Banca Imi, Barclays Bank, Credit Agricole, Goldman Sachs e Jp Morgan Securities.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

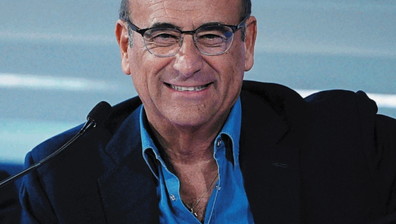

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto