Giorno del giudizio per Atene: salvezza o baratro

Difficilmente i creditori privati lasceranno fallire la Grecia. Perderanno sicuramente buona parte del loro investimento nei titoli dello stato ellenico, la sforbiciata al loro valore nominale sarà di oltre il 53% con contestuale allungamento delle scadenze di rimborsi, ma se dicessero no al piano sottoscritto a Parigi si aprirebbe una fase di instabilità talmente imprevedibile che le perdite a livello di sistema potrebbero essere incalcolabili. Oggi scade il termine per l'adesione da parte dei privati al salvataggio di Atene. E a vedere le cifre di sì all'accordo contabilizzate fino a ieri si può dire con ragionevole certezza che per ora il fallimento della Grecia non ci sarà. L'operazione di scambio titoli tra Atene e i creditori privati, infatti, ha uone possibilità di andare in porto dopo che ieri è salito a più di 30 il numero degli istituti disposti a parteciparvi. Insieme rappresentano il 58%, pari a circa 120 miliardi, del totale dei 206 miliardi di bond coinvolti nel concambio. Il governo di Lucas Papademos punta a una partecipazione volontaria di almeno il 75% al piano, che prevede un «haircut» sui titoli in portafoglio, che saranno scambiati con titoli a più lunga scadenza e che avranno una cedola del 3% fino al 2014, 3,75% fino al 2020, e 4,3% dopo il 2020. In caso contrario Atene farà scattare «le clausole di azione collettiva» che comporterebbero automaticamente delle perdite per gli investitori, che hanno tempo fino alle 21 di stasera per accettare «l'unica offerta esistente» sul tavolo, come ha detto il ministro delle Finanze greco, Evangelos Venizelos nei giorni scorsi. Domani l'Eurogruppo terrà quindi una teleconferenza per valutare se la partecipazione dei creditori allo swap è stata sufficiente per sbloccare il nuovo pacchetto di aiuti da 130 miliardi e permettere ad Atene di rimborsare 14 miliardi di titoli in scadenza il 20 marzo prossimo. Tra i nuovi partecipanti al piano ci sono, tra gli altri, anche Unicredit, Generali, SocGen, Hsbc e Royal Bank of Scotland, che si aggiungono a Intesa Sanpaolo, National Bank of Greece, Allianz, Axa, Alpha Bank, Bnp Paribas, Cnp Assurances, Commerzbank, Deutsche Bank, Efg Eurobank Ergasias, Greylock Capital Management, Ing e BBVA. «Nonostante sia ad un passo dall'abisso, la possibilità che la Grecia vada in fallimento è difficile», ha detto John Chambers, direttore per i debiti sovrani di S&P's, escludendo anche l'ipotesi di un'uscita di Atene dall'euro. Il ministro delle Finanze tedesco, Wolfgang Schaeuble, si è detto «fiducioso» che l'operazione andrà a buon fine. Anche per il Commissario Ue agli Affari economici, Olli Rehn «la conversione si concluderà senza problemi», mentre Charles Dallara, capo per l'Institute of International Finance (Iif), che raggruppa gli istituti creditori della Grecia, ha dichiarato che la ristrutturazione del debito greco rappresenterà «un punto di svolta» nella crisi. Intanto, nellìattesa che l'operazione si concluda, ieri la Borsa Italiana ha sospeso dagli scambi i titoli ellenici a tempo indeterminato. Anche i piccoli risparmiatori devono decidere se aderire o meno allo swap.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

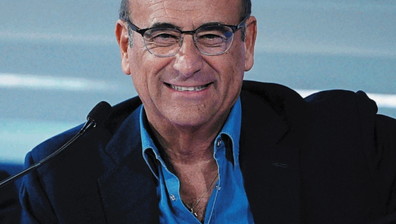

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto