Rinnovo anticipato degli accordi parasociali per tre anni sino a fine febbraio 2015 e impegno a rifinanziare pro quota 3,4 miliardi di debito in scadenza tra maggio e ottobre, sondando peraltro l'opportunità di accendere nuove linee di credito.

Unatto che consente di affrontare insieme il nodo debito, senza il rischio che l'impegno di ieri possa venir vanificato dal passo indietro di qualche azionista entro il prossimo ottobre, ossia nella finestra prevista per comunicare eventuali disdette del patto in scadenza ad aprile 2013. Nel frattempo i soci si preparano a far pulizia nei bilanci con nuove svalutazioni delle quote in Telecom. Per andare incontro in particolare ai dubbi dell'unico socio industriale, la spagnola telefonica, il Cda di Telco, che si è riunito ieri nella sede di Mediobanca, ha deciso di sondare la convenienza a ricorrere anche a fonti di finanziamento esterno, avviando contatti con il sistema bancario, piuttosto che emettere un unico bond da 3,4 miliardi. Quella del prestito obbligazionario era stata la strada percorsa nel 2010 quando Telco aveva emesso un bond da 1,3 miliardi di euro, sottoscritto pro quota dai suoi soci, che va in scadenza nei prossimi mesi insieme a 2,31 miliardi di finanziamenti bancari. Ieri si sono fatti i primi calcoli su come combinare bond e prestiti dalle banche. Una volta verificate le condizioni e i costi di questa seconda opzione i soci tireranno le fila e toccherà al Cda, che tornerà a riunirsi nel giro di un mese o poco più, decidere in concreto come far fronte al fabbisogno finanziario. Nel frattempo i soci valutano l'ipotesi di svalutare ancora le partecipazioni Telecom abbassando il valore di carico delle azioni del gruppo di tlc dagli attuali 1,8 euro per azione verso la soglia di 1,5 euro. Il tema - da quanto si è appreso - sarà il 20 marzo all'esame del board sul bilancio 2011 di Generali (azionista di Telco con il 30,4%), che non commenta.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

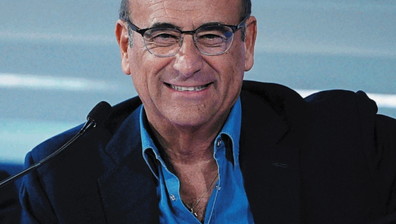

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto