Torna la voglia di bond societari Enel fa il pieno

L'ad Conti: 160 mila i sottoscrittori Richieste complessive per 5,3 miliardi

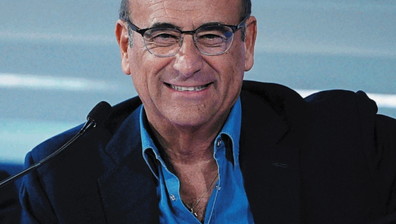

Lacredibilità di gruppi come Enel ed Eni resta elevata presso i piccoli possessori di liquidità alla ricerca di sicurezza e di rendimenti accettabili. E in un periodo di incertezza i i grandi big dell'economia non sembrano faticare nel reperire risorse finanziarie a tassi accettabili. Ieri a spiegare il risultato del collocamento del bond emesso da Enel è stato l'ad Fulvio Conti in un'intervista: «Un successo, con 160 mila sottoscrittori e 5,3 miliardi di richieste, che è in linea con la nostra tradizione». Un'operazione conclusa in anticipo lunedì sera con tre miliardi piazzati in sei giorni. «Siamo rimasti con il rating A- in questo periodo difficile, con outloook negativo come tutti in Italia. Per noi la singola A significa mantenere il livello di eccellenza, è come giocare in serie A, appunto» ha rilevato l'ad del gruppo. Il costo e la struttura del vostro indebitamento, è stato chiesto a Conti, è in linea con gli obiettivi? «La durata media del nostro debito è quasi di sette anni, con questa emissione - ha replicato l'ad- confermiamo questa tendenza, non siamo esposti a rischi di cambio se non in misura marginale, e di tasso di interesse perché copriamo i nostri rischi. Più di tre quarti del debito è a tasso fisso, il resto è variabile anche per ragioni tecniche di tesoreria». Un successo, quello targato Enel, che fa il paio con quello del Cane a Sei Zampe della fine del gennaio scorso. Il bond da un miliardo di Eni ha, infatti, registrato un successo pieno con domande complessive per circa 14 miliardi di euro da oltre 700 investitori istituzionali internazionali, soprattutto dal Regno Unito, Francia e Germania. I titoli con scadenza a otto anni sono stati collocati a un tasso fisso del 4,250% (decisamente inferiore a quanto previsto al momento dell'annuncio), dopo aver dato mandato a Credit Agricole Cib, Hsbc, JP Morgan, Mps Capital Services e Unicredit di gestire l'organizzazione. Lo scopo della raccolta è stato quello di «mantenere una struttura finanziaria equilibrata per quanto riguarda il rapporto tra indebitamento a breve e a medio-lungo termine di Eni». Sempre lunedì scorso un'altra azienda italiana si è presentata sul mercato questa volta solo quello di clienti istituzionali raccogliendo in poco tempo somme ingenti per finanziare gli investimenti. Si tratta della Terna che ha lanciato un'emissione obbligazionaria a tasso fisso, con scadenza 5 anni, per totali 1,25 miliardi di euro. L'operazione, destinata a investitori istituzionali, si è chiusa con successo nel corso della stessa giornata, registrando una «over-subscription» (una richiesta di bond)di circa quattro volte e mezzo rispetto all'offerta, per l'80% proveniente dall'estero. Il bond, che è destinato a finanziare gli investimenti per lo sviluppo delle reti previsti nel Piano industriale della società, avrà scadenza il 17 febbraio 2017, cedola pari a 4,125% e prezzo di emissione pari a 99,809%. Il titolo è stato prezzato con uno spread di 257 punti base rispetto al midswap. I titoli, che pagheranno una cedola annuale, saranno quotati presso la Borsa del Lussemburgo.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto