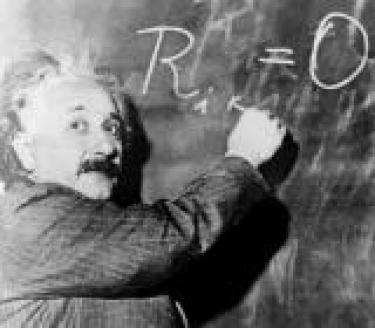

I matematici signori dei mercati

Per anni hanno disegnato con i loro calcoli avanzati le traiettorie delle navicelle spaziali attorno alla Terra, verso la Luna e Marte. Hanno espresso con equazioni multivariabili le torsioni meccaniche dei ponti e delle ferrovie stese nel West America. Insomma economia reale. Poi i matematici e gli ingegneri ad alta specializzazione formati nelle migliori università americane hanno saltato il fosso. E hanno accettato le offerte più allettanti dei fondi hedge (ad alta speculazione) e della banche di investimento. La loro abilità nel cosiddetto «calculus» la particolare branca delle matematica che utilizza derivate e integrali, e che è in grado di capire le evoluzioni dei fenomeni attraverso formule, è stata considerata la chiave vincente per accumulare profitti sfruttando il grado di interconnessione sempre maggiore della finanza globale. Nel preciso istante, collocabile temporalmente all'inizio degli anni '80, nel quale i talenti hanno pensato più a loro stessi e meno alla società, c'è la premessa di quel processo, disastroso col senno di poi, che ha divaricato i destini della finanza e dell'economia. Un saggio di Ronald Dore intitolato «La Finanza pigliatutto» spiega cosa accadde in quel passaggio: «Un ingegnere chimico può guadagnare più soldi come analista di borsa specializzato nella chimica di quanti possa ottenerne progettando nuovi prodotti. I medici intelligenti possono guadagnare di più nelle assicurazioni sanitarie. La finanza, una volta al servizio delle imprese dell'economia reale, ora le deruba delle reclute potenzialmente migliori». Un cambiamento etico che ha trasformato l'economia da scienza umanistica in fatto matematico. E che ha messo in agenda un solo punto: fare soldi, tanti e ovunque nel mondo. Oggi quella élite ha affinato le tecniche. Non è difficile pensare che da qualche parte, in qualche ufficio anonimo nelle stradine di Manhattan, team di matematici stiano elaborando ora il modello, la simulazione del prossimo attacco a qualche economia, a qualche Stato o al suo debito pubblico. La complessità non è un problema. Il calculus applicato alla potenza di un supercomputer magari affinato con le ultime applicazioni di intelligenza artificiale è in grado di individuare il punto debole, la cosiddetta frattura di sistema, tenendo sotto controllo una molteplicità quasi infinita di valori. Individuato il punto di maggiore fragilità basta pressarlo per farlo andare in tilt. Così dalla simulazione alla realtà il passo è breve. Se si conosce il punto di rottura basta bombardarlo con strumenti adeguati. Un altro prodotto della matematica: la finanza derivata. Palle di cannone composte da opzioni di acquisto, contratti legati ad algoritmi complessi e i famigerati Cds (Credit Default Swap) le polizze assicurative sul rischio di un paese che, scambiate solo tra operatori specializzati diventano valori di riferimento senza nessun controllo. Sono come candelotti di dinamite inseriti nelle crepe e che quando esplodono provocano distruzione di ricchezza. Gli operatori di Borsa tradizionali li conoscono ma non riescono a comprenderne il significato. Li temono perché capaci, ad esempio, di buttare giù del 7% in un'ora il principale indice della borsa tedesca. «Oramai i 9/10 degli scambi viene dai derivati, che da strumenti di difesa sono diventati strumenti d'offesa, che valgono 8 volte il Pil globale» spiega un analista di Borsa vecchio stile. Già. Le regole sono saltate perché il prezzo si forma non più dalla semplice legge domanda/offerta ma da un mix di equazioni matematiche. Troppo complesse. Gestibili solo da pochi cervelli al servizio di altrettanto pochi investitori. È questa alleanza che sta martoriando i mercati.

Dai blog

Lazio da impazzire, blitz a Napoli

Noslin show, Lazio ai quarti

"Vi farò ballare in inglese". Alexia riparte dalla dance