Anche Siena aumenta il capitale

Ormai è corsa all'aumento di capitale per le banche italiane. Non si sono ancora spenti i riflettori su quello da 5 miliardi di euro che sarà proposto agli azionisti di Intesa SanPaolo che, banca Monte dei Paschi di Siena, ha approvato ieri un rafforzamento patrimoniale da due miliardi di euro. Ultimo di una serie dopo anche quello da un miliardo di Ubi e da due miliardi del Banco Popolare. Una necessità dettata dalla necessità di adeguare i coefficienti patrimoniali in vista della direttiva di Basilea 3, e cioè dell'accordo bancario internazionale che prevede maggiori quote di mezzi finanziari propri a fronte della quota di impieghi concessa ai clienti. Non immune da questa corsa anche il richiamo del Governatore della Banca d'Italia che, lo scorso febbraio al Forex aveva invitato il credito italiano a limitare i dividendi e a utilizzare le risorse per aumentare il patrimonio. Missione recepita con sommo gaudio di Draghi che, nell'eventualità che raggiunga il soglio della Banca Centrale Europea, porterà in dote ai guardiani del rigore monetario, soprattutto tedeschi, banche italiane solide e forti. Un fronte critico in meno, in un futuro prossimo, per il numero uno di Via Nazionale, dunque. Così ieri il cda di Mps ha deciso di convocare l'assemblea straordinaria per deliberare un aumento di capitale da 2 a 2,471 miliardi di euro. In particolare l'operazione di compone in un aumento di capitale di massimi 2 miliardi di euro in opzione agli azionisti destinato al futuro rimborso dei Tremonti Bond e al rafforzamento della dotazione patrimoniale del gruppo al servizio del nuovo Piano d'Impresa. Come seconda parte dell'operazione è previsto anche un riacquisto di titoli ibridi di tipo «fresh» 2003 grazie a un ulteriore aumento di capitale da offrire in opzione agli azionisti per ulteriori massimi 471 milioni di euro. Il prezzo di riacquisto è pari al 44% del valore nominale dei titoli con un rafforzamento della qualità e della quantità del patrimonio di vigilanza in ottica di Basilea3 e una generazione di una potenziale plusvalenza con un conseguente incremento del Core Tier I di circa 16-18 punti base in caso di integrale riacquisto. La banca acquisterà i titoli da Mediobanca la quale, in nome e per conto proprio, li reperirà sul mercato con modalità tali da assicurare la parità di trattamento degli investitori e, quindi, eventualmente anche mediante la promozione di un'offerta pubblica di acquisto e scambio indirizzata alla generalità dei portatori dei titoli, vendendo successivamente alla Banca i titoli conferiti in adesione a tale offerta secondo il prezzo predeterminato. Il Consorzio di Garanzia sull'operazione vede partecipare JP Morgan, Mediobanca e Mps Capital Services-Banca per le Imprese. L'operazione sarà conclusa «entro la fine del corrente anno».

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

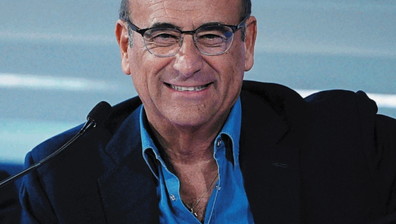

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto