Dollaro, serve un'Ue più "cattiva"

Il ritmo della ripresa sta migliorando per l'Italia e l'eurozona. Ma resterà lenta anche perché le esportazioni denominate in euro vengono penalizzate dal basso valore di cambio del dollaro e dello yuan cinese a questo agganciato. Governi europei e Bce dovrebbero intervenire con urgenza per ridurre la svalutazione del dollaro. Vediamo i termini di riferimento per questo scenario. Germania ed Italia sono le due principali economie manifatturiere europee, insieme costituiscono poco meno del 50% del Pil dell'intera eurozona, e la loro crescita interna dipende in gran parte dall'export proprio in America ed in Cina. L'Italia, inoltre, esporta molte componenti per sistemi industriali in Germania la cui quantità è influenzata dai volumi delle esportazioni tedesche. L'export europeo, dall'autunno del 2008, è stato colpito dalla caduta della domanda globale a sua volta depressa dal cedimento delle importazioni statunitensi. Ma quando la domanda si riprenderà, pur a mezza forza, resterà penalizzato dal cambio sfavorevole. I dati degli ultimi mesi confermano tale tendenza preoccupante. Ulteriore conferma viene dai sempre più frequenti appelli della Bce affinché il dollaro torni "forte". Teme, infatti, una stagnazione combinata con l'inflazione innescata dal dollaro troppo basso. Per esempio, più il dollaro va giù e più il prezzo del petrolio denominato in dollari va su per bilanciarne la perdita sul cambio e tale dinamica accende un aumento del prezzo stesso per tipici fenomeni speculativi che a sua volta genera una bolla di inflazione. Lo abbiamo visto nel biennio 2007-2008. Più in prospettiva, se America e Cina si accordano sul mantenere svalutata la loro moneta l'Eurozona pagherà tutto il costo del riequilibrio dell'economia globale in forma di recessione e disoccupazione endemici. I debiti pubblici degli Stati europei aumenteranno e alla fine il mantenimento dell'euro forte diventerà insostenibile e ciò destabilizzerà l'Eurosistema. Per evitarlo devono essere riequilibrati due rapporti di cambio tra valute: (a) tra euro e dollaro; (b) e tra questi due con le monete dei Paesi emergenti, nel senso che le seconde dovrebbero rivalutarsi sulle prime. In tal modo il sistema monetario globale troverebbe maggiore stabilità ed il commercio internazionale verrebbe riequilibrato in modo da non danneggiare l'Europa e, alla fine, anche l'America. Ma l'Amministrazione Obama e la Riserva federale non hanno alcuna intenzione di rialzare il dollaro nel breve termine perché ciò costringerebbe la prima a ridurre il deficit pubblico e la seconda ad alzare il costo del denaro per dare maggiore solidità al dollaro stesso. Ambedue le azioni renderebbero più lenta la ripresa americana. Inoltre il dollaro svalutato sta aumentando l'export di merci americane, bilanciando la minore crescita interna. L'America terrà il dollaro basso almeno per un anno o due. La Cina, che cresce solo grazie all'export, farà lo stesso. Ambedue seguiranno una logica di potenza e interesse nazionale a scapito dell'eurozona. Cosa si potrebbe fare? Molti invocano un accordo monetario di stabilizzazione globale. È la via giusta, ma senza forza dissuasiva l'Europa non lo otterrà in tempo e quantità utili. Pertanto la Banca Centrale Europea dovrebbe ridurre i tassi e fare altre manovre, tra cui comprare dollari per poi manovrarli, che abbassino il cambio dell'euro per mostrare ad America e Cina che o si fa l'accordo o anche gli europei sanno giocare al ribasso. Nel frattempo migliorando l'export. Ma Bce ed eurogoverni, pur consapevoli, non riescono ancora a decidere.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

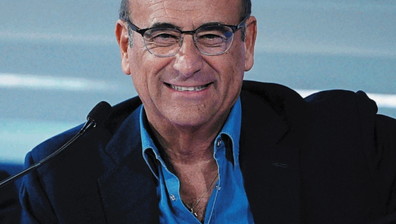

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto