«Il bond dell'Enel

più conveniente dei titoli di Stato»

Ma che rappresenta anche un'opportunità vantaggiosa per i risparmiatori, soprattutto per quelli poco inclini a spericolate manovre in Borsa. Tant'è che dopo 5 giorni di offerta le sottoscrizioni hanno già raggiunto circa 700 milioni. Un dato record: se l'andamento sarà confermato, consentirà nelle prossime due settimane di superare la soglia minima di emissione (l'offerta potrà essere aumentata fino a 3 miliardi). Secondo fonti di mercato, le cedole, che saranno stabilite in prossimità del closing del 7 dicembre, dovrebbero essere superiori al 5%, sia per la tranche a tasso fisso, sia quella a tasso variabile (che ha scadenza a 7 anni e un mese), quasi un punto percentuale in più rispetto al Btp di pari scadenza (2015). «La stretta del credito è sicuramente un fenomeno a cui guardare con molta attenzione - dice a Il Tempo il direttore finanziario dell'Enel, Claudio Machetti - tuttavia proprio il risparmiatore italiano, in questo momento in cui il mercato è particolarmente incerto, può trovare nelle obbligazioni Enel una valida opportunità d'investimento che gli consentirà di incassare rendimenti un po' più elevati dei titoli di Stato italiani di durata analoga, senza per questo correre particolari rischi». Perché Enel ha deciso di rivolgersi ai piccoli risparmiatori per finanziare le strategie di sviluppo, in particolare l'acquisizione della spagnola Endesa? «Era necessario valorizzare gli asset che abbiamo acquisito e sviluppare le sinergie con il nostro business tradizionale. Per questo abbiamo deciso di rivolgerci nuovamente ai risparmiatori a conclusione di questa campagna internazionale, culminata con l'acquisizione di Endesa, che ha trasformato Enel da ex monopolista a vera e propria multinazionale dell'energia, con attività in tre continenti e oltre 20 Paesi». Non rischiate un eccessivo indebitamento? «Continueremo a lavorare alla gestione del debito contratto per far fronte alle acquisizioni ottimizzandone la struttura, a tutto vantaggio di azionisti e obbligazionisti della società. Enel ha un indebitamento importante ma sostenibile tutto sommato agevolmente, grazie agli ottimi risultati economici del gruppo». Quali vantaggi devono aspettarsi i risparmiatori? «Siamo la società italiana con il più alto numero di piccoli azionisti, oltre 2,3 milioni, ai quali abbiamo distribuito sino a oggi dividendi consistenti e crescenti. Vogliamo offrire alle famiglie italiane che desiderano acquistare obbligazioni, un investimento a basso rischio e dal rendimento soddisfacente. Il capitale verrà rimborsato interamente alla scadenza dei prestiti. Il risparmiatore potrà negoziare obbligazioni, anche in tagli da mille euro, in qualsiasi momento successivo alla chiusura del periodo di offerta, ai prezzi di mercato». Dalla prima tranche di privatizzazione a oggi, i piccoli azionisti devono ritenersi soddisfatti per aver messo i propri soldi in Enel? Direi proprio di sì. Innanzi tutto vorrei premettere che siamo tornati a emettere bond già nei mesi scorsi dopo una pausa di qualche anno, e lo abbiamo fatto cominciando dai grandi investitori istituzionali, prima in Europa e poi negli Stati Uniti. A giugno abbiamo collocato con successo circa 5 miliardi di euro di obbligazioni denominate in euro e sterline, e a settembre abbiamo piazzato - è stata la prima volta di Enel sul mercato Usa - 3,5 miliardi di bond denominati in dollari». Siete certi del successo dell'operazione? «Sì, anche sulla scorta dell'esperienza più recente. Già due anni fa abbiamo collocato obbligazioni al dettaglio, a tasso fisso e a tasso variabile: la domanda da parte degli italiani fu estremamente consistente. Ora ci prepariamo a fare il bis».

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

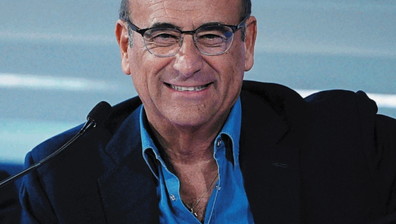

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto