SI AVVICINA al traguardo la conclusione della due diligence su Fiat Avio da parte del fondo americano ...

Scade infatti in questi giorni il termine di cinque settimane concesse per l'esclusiva dalla Fiat il 6 aprile a Carlyle in occasione della firma del Memorandum of understanding. Secondo gli accordi preliminari, è Carlyle - affiancato dal Chief Financial Officier di Finmeccanica, Alessandro Pansa - a portare avanti la trattativa con Fiat per l'offerta d'acquisto ad un prezzo base di 1,6 miliardi. Finmeccanica ha l'opzione a subentrare nell'operazione per il 30%. L'analisi del business, legale e fiscale del dossier Fiat Avio da parte degli advisor (Goldman Sachs e Lehman Brothers per Carlyle e Mediobanca per Finmeccanica) e da parte dei finanziatori (Citigroup, Lehman Brothers, Mizuho e Mediobanca) sarebbe conclusa. Le due diligence dovrebbero essere quindi affiancate allo scopo di raggiungere un fattore comune in grado di far stilare l'offerta che prevede un finanziamento bancario da circa 1 miliardo di euro. Sulla base dell'offerta di 1,6 miliardi, infatti, l'acquisto dovrebbe prevedere il ricorso a finanziamenti bancari per i 2/3 dell'importo. Per la quota rimanente, quasi 600 milioni di euro, Finmeccanica sborserebbe il 30% (180 milioni) facendo ricorso a risorse proprie.

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

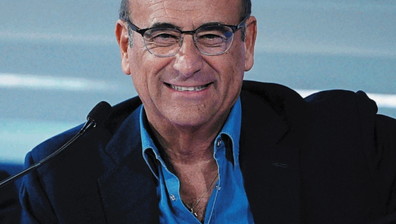

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto