Financial times attacca l'Enel

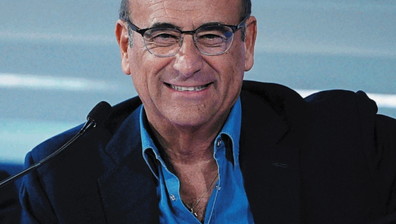

Sono queste le espressioni chiave del commento dedicato dal «Financial times» nella rubrica "lex column" sull'operazione che ha portato l'Enel a rilevare la quota, 26,6 per cento, che France Telecom deteneva in Wind. Insomma, secondo l'attento giornale inglese, la società italiana «aveva tutte le carte» per poter arrivare al 100 per cento di Wind. Diverso, ovviamente, il parere dell'amministratore delegato dell'Enel, Scaroni, che giustifica a suo modo l'operazione. Il giornale finanziario britannico ricorda che «il gruppo francese rimane sovraccaricato di debiti» e che comunque nel piano di risistemazione dei conti «era stato deciso che la quota nell'azienda italiana era no-core. Enel avrebbe potuto aspettare - rileva Financial times - che Orange/France Telecom vendessero ad un prezzo più basso» la quota in Wind. «Invece è stato pagato 14 volte rispetto al potenziale ebitda del 26,6% della quota di Wind che Enel non aveva». Certo, ammette il giornale «Wind è relativamente agli inizi e ha migliori prospettive di crescita rispetto ai suoi rivali più grandi. Ma le sue perdite richiedono investimenti per un ulteriore miliardo di euro ed è comunque il terzo operatore, distante dai primi, che opera nel mercato italiano» della telefonia mobile. Secondo il Financial Times «ora Enel dovrà aspettare a lungo prima di poter vendere Wind, quando ci saranno di nuovo le condizione di mercato per un'ipo». «Tutto il rispetto per la Lex Column - è la replica di Scaroni (nella foto, che ieri in occasione della convention annuale dell'associazione laureati dell'ateneo milanese è stato eletto "Bocconiano dell'anno 2002")-, ma nel caso specifico ha torto». «Noi - ha spiegato - abbiamo valutato il 100% di Wind 8 miliardi di euro sulla base del piano industriale, mentre il prezzo che abbiamo pagato corrisponde a una valutazione complessiva di 5 miliardi. Il consensus degli analisti sul valore di Wind è di 4,2 miliardi, che è un valore più basso, ma dobbiamo ricordare che la quota di France Telecom è assistita da patti parasociali fortissimi, che danno valore alla loro quota». Quanto alla revisione delle previsioni sul rating di Enel dopo l'acquisizione della quota in Wind, da parte della maggiori agenzie di rating, Scaroni ha ricordato che "le agenzie di rating valutano l'uscita di cassa».

Dai blog

Generazione AI: tra i giovani italiani ChatGPT sorpassa TikTok e Instagram

A Sanremo Conti scommette sui giovani: chi c'è nel cast

Lazio, due squilli nel deserto